«Страшные» последствия счет-фактурных изменений

|

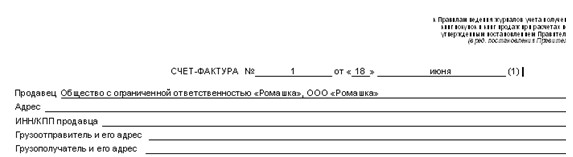

Материал предоставлен корпоративным изданием для клиентов ГК «ИРБиС» «Система успеха» Эпопея с счет-фактурными изменениями началась еще в прошлом году, когда наше Правительство разрешило организациям принимать к вычету суммы НДС по авансам, дабы увеличить активы компании в период кризиса. Принятый 26 ноября 2008 года закон № 224-ФЗ «О внесении изменений в часть первую, часть вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» также обязал налогоплательщиков выставлять авансовые счета-фактуры. В результате, в ст. 169 Налогового кодекса РФ (далее НК РФ) появился ряд изменений, касающийся счетов-фактур на аванс. Но хочется напомнить, что помимо ст. 169 НК РФ порядок составления и оформления счетов-фактур также регулируется и постановлением Правительства РФ от 02.12.2000 N 914. А вот как раз в это постановление изменения долгое время и не вносились, в результате чего возникала неразбериха и множество вопросов у налогоплательщиков. Правительство, заботясь о бизнесе, решило устранить эту проблему и почти через пол года, 26 мая 2009 года, приняло постановление N 451 «О внесении изменений в постановление Правительства Российской Федерации от 2 декабря 2000 года N 914» (далее постановление N 451), которое внесло долгожданные поправки в постановление Правительства РФ от 2 декабря 2000 № 914 «Об утверждении Правил ведения журналов учета выставленных и полученных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость» (далее постановление N 914). Одним из самых важных и «страшных» изменений в постановлении № 914 явилось то, что с 9 июня 2009 года в строке 2 счета-фактуры теперь необходимо указывать полное и сокращенное наименование организации-продавца. БУДЬТЕ ВНИМАТЕЛЬНЫ! Именно полное И сокращенное наименование. До внесения «злополучных» изменений налогоплательщики в данной строке указывали либо полное, либо сокращенное наименование продавца по своему усмотрению. При изучении вносимых изменений почти у всех возникла первая мысль о том, что просто допущена опечатка и у организаций по-прежнему есть выбор: указывать полное или сокращенное наименование. В частности, в пользу опечатки свидетельствует и то, что порядок отражения аналогичных данных о покупателе (строка 6) остался прежним. По строке 6 следует, как и раньше, указывать одно из двух наименований покупателя – полное или сокращенное. Тем не менее, в отделе косвенных налогов Департамента налоговой и таможенно-тарифной политики Минфина России посоветовали буквально следовать новой редакции Правил. То есть указывать оба наименования продавца — как полное, так и сокращенное. Чиновники Минфина объяснили, что это совсем не опечатка, и данные поправки внесены для того, чтобы организации не могли писать в строке 2 только сокращенную «абракадабру». Счета-фактуры, выставленные до 9 июня 2009 года, в Минфине еще разрешили принимать и с одним названием, а вот после 9 июня - уже нет. В управлениях по Калужской, Рязанской, Тверской, Ульяновской, Ивановской и Курганской областям пока решили не отказывать в вычете, так как считают, что наименование компании – это второстепенный реквизит. Попробуем оценить законность требования указывать два наименования компании. В соответствии со ст. 1473 Гражданского кодекса РФ (далее ГК РФ) юридические лица должны иметь полное и вправе иметь сокращенное фирменное наименование на русском языке. Обратите внимание – вправе иметь, но абсолютно не обязаны! Таким образом получается, что требование чиновников указывать сокращенное наименование противоречит ГК РФ и является незаконным. Так что же делать компаниям, у которых нет сокращенного наименования? Ответ один – ждать официальных разъяснений. А пока они не появятся, организация в строке 2 счета-фактуры должна указывать только полное наименование в соответствии с Уставом. А в случае необоснованных придирок со стороны налоговых органов, в доказательство своей правоты организации могут предоставить Устав, где зарегистрировано только полное наименование. Но, по всей видимости, в сложившейся ситуации вопрос с компаниями с одним наименованием является самым простым и понятным. Особые же сложности возникнут в случае, когда контрагент предоставит счет-фактуру с указанием только одного наименования. Чиновники Минфина и большинство налоговиков однозначны в своих предварительных (ни на чем не основанных) выводах – вычет по такому счету-фактуре получить будет НЕЛЬЗЯ. Причем абсолютно не имеет значение, указано только одно полное наименование или только одно сокращенное. Поэтому будьте внимательны и до официальных разъяснений Минфина старайтесь требовать со своих контрагентов правильный счет-фактуру с учетом новых изменений. Конечно же, это принесет ряд сложностей, но в период кризиса у компаний просто нет возможности пренебрегать указаниям Правительства, так как дальнейшие разбирательства с налоговой принесут не только массу неприятностей, но и потребуют больших денежных вложений. Еще одна ситуация, которая возникнет в связи с принятыми изменениями, просто абсурдна. У многих организаций полное и сокращенное наименование почти не отличаются. Допустим, полное – Общество с ограниченной ответственностью «Ромашка», а сокращенное – ООО «Ромашка». В результате получается смешная ситуация: Но, по все видимости, до официальных разъяснений придется писать даже такой «абсурд». Опять же, однозначно ответить без помощи Минфина на этот вопрос невозможно. Но если логически рассуждать, то ни в НК РФ, ни в постановлении № 914 не указано, в каком порядке должны располагаться данные реквизиты и какими знаками препинания должны разделяться. А, следовательно, налогоплательщики могут заполнять строку 2 в произвольном порядке. Подводя итог всему вышесказанному, хочется только посочувствовать всем налогоплательщикам и дать единственный совет – ждать официальных разъяснений, а до этого времени в строке 2 счета-фактуры все-таки писать и полное, и сокращенное наименование организации. Запросы в Минфин и налоговые органы уже сделаны, поэтому теперь самое главное – это терпение.  Автор: Екатерина Чиркова, ведущий налоговый консультант Центра налогового и правового консультирования ГК «ИРБиС» Автор: Екатерина Чиркова, ведущий налоговый консультант Центра налогового и правового консультирования ГК «ИРБиС»Постоянная ссылка на статью:

|

Комментарии к статье

К сожалению, комментариев к данной статье еще никто не оставил.

Добавить комментарий

Читайте также:

Порядок и документальное оформление ликвидации основных средств

Плата за негативное воздействие на окружающую среду

Годовая декларация по УСН

Учет маркированных конвертов

Товарные знаки: бухгалтерский учет и налогообложение

Работа в выходные и праздничные дни

Бытовая техника: налоговый и бухгалтерский учет

Выплаты по гражданско-правовым договорам

Договор поставки: варианты учета транспортных расходов

Учетная политика предприятия: различия между бухгалтерским и налоговым учетом.

Открытые вопросы

Ирина irinaroma Рома

Ирина irinaroma Рома

Валерий Valakalam Валакаламский

Валерий Valakalam Валакаламский

Людмила qqqskqqq Сухарева

Людмила qqqskqqq Сухарева

Обсудить

Обсудить